Struktureret investeringsproces

Investeringsprocessen i Regulær Invest er indrettet med henblik på at sammensætte en aktieportefølje bestående af 20-40 aktier med værdistigningspotentiale, som er diversificeret på tværs af sektorer og værdistignings-karakteristika.

Via fundamental aktieanalyse udvælges de selskaber med det bedste risikojusterede potentiale for værdistigning inden for hver sektor.

Porteføljesammensætningen sker ved først at prioritere selskaberne og deres vægtning inden for hver af deres respektive sektorer og dernæst prioritere vægten af de respektive sektorer. Slutteligt justeres porteføljen således at selskaber med forskellige værdiskabelses-karakteristika er repræsenteret.

Investeringsproces og porteføljekonstruktion

Portefølje som bygger på forskellige værdistignings-karakteristika

Verdensøkonomien er dynamisk og ændrer sig hele tiden. For at gøre aktieporteføljen så robust som muligt overfor udefrakommende ændringer er det vigtigt at den er sammensat af selskaber med forskellige værdistignings-karakteristika.

Regulær Invest tilsigter således at sammensætte en portefølje der ikke bliver påvirket mere end det generelle aktiemarkedet i tilfælde af eksempelvis en rentestigning, højere råvarepriser, højere inflation, en vækstopbremsning, etc. Samtidig ønsker Regulær Invest ikke at knytte aktieporteføljen op på enkelte investeringstemaer såsom reduceret klimapåvirkning, aldring af befolkningen, vækst i online-handel eller lignende.

Eksempler på forskellige værdistignings-karakteristika

Stabilitet til rimelig pris

Stabil indtjening og pengestrømme der løbende bliver kanaliseret til aktionærerne via udbytter og aktietilbagekøb. Rimeligt prisfastsat.

Vækst til rimelig pris

Vækst i omsætning, indtjening og pengestrømmene fra driften som bliver investeret i forretningsudvikling og vækst. Rimeligt prisfastsat.

Overset værdi

Den underliggende normaliserede værdiskabelse eller værdien af selskabets aktiver er ikke tilstrækkelig reflekteret i selskabernes prisfastsættelse.

Værdiskabende forandringer

Værdiskabende forandringer som ikke er indarbejdet i selskabernes prisfastsættelse.

Porteføljeselskaberne kan godt have være repræsenteret i flere af kategorierne for værdistignings-karakteristika på samme tid. Regulær Invest tilstræber at hver af kategorierne for værdistignings-karakteristika skal repræsentere i intervallet 10-40% af den samlede portefølje.

Samtidig tilstræber Regulær Invest at ingen sektor repræsenterer mere end højest 50% af den samlede portefølje.

Investeringsrammer for Regulær Invest

Kortsigtede muligheder

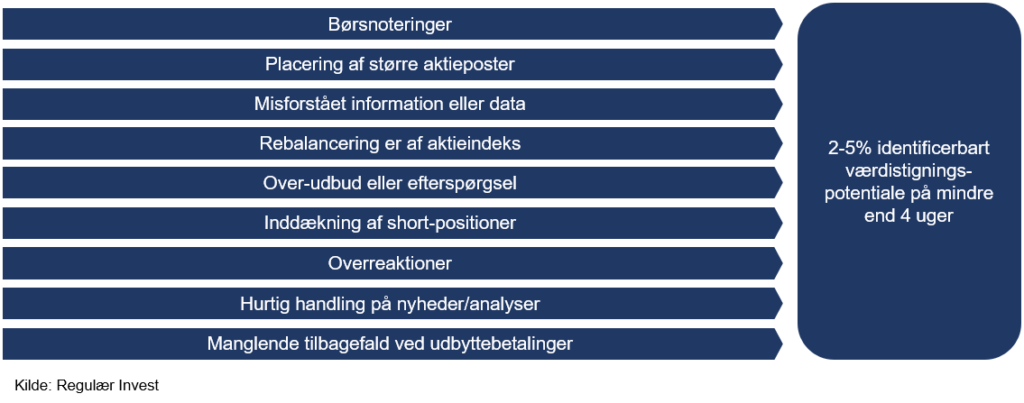

Regulær Invest ønsker at udnytte sin nærhed til det nordiske aktiemarked til at udnytte hvad der måtte opstå af kortsigtede muligheder som kan tilføre porteføljen afkast. Udnyttelsen af kortsigtede muligheder eller imprefektioner er underlagt følgende retningslinjer:

Likvide nordiske aktier som kan omsættes uden problemer

Højst 20% af porteføljen – men dog højest 10% af porteføljen i et selskab

2-5% identificerbart værdistigningspotentiale på mindre end 4 uger

Efter seneste 4 uger sælges positionen desuagtet afkastudviklingen

Finansiering af købet ved at nedvægte positioner i samme valuta midlertidigt

Skitsering af kortsigtede muligheder

Ikke-nordiske selskaber med værdistigningspotentiale

Regulær Invest har mulighed for at placere op til 25% af porteføljen i ikke-nordiske aktier.

Der er typisk to situationer hvor ikke-nordiske aktier med identificerbart værdistigningspotentiale kan finde vej ind i aktieporteføljen:

Situationer hvor ikke-nordiske kan finde vej ind i aktieporteføljen

Specifikt selskab - hvor den den fundamentale aktieanalyseproces baner vejen

Desto bedre industrioverblik man besidder desto bedre muligheder har man for at forstå dynamikken i den pågældende industri. Som led i den fundamentale aktieanalyseproces af et børsnoteret selskab vil man som aktieanalytiker oftest tilegne sig indgående viden om konkurrerende virksomheder. Nogle af disse vil være ikke-nordiske børsnoterede virksomheder.

I kortlægningen af konkurrencesituationen vil man fra tid til anden opdage gode investeringsmuligheder uden for det nordiske aktieunivers. I den udstrækning at de pågældende virksomheder rummet et attraktivt identificerbart værdistigningspotentiale vil Regulær Invest have mulighed for at tage dem ind i porteføljen på lignende vilkår som nordiske selskaber.

Selskab med specifik sektoreksponering - som ikke kan opnås i det nordiske aktieunivers

Enkelte sektorer i det nordiske aktieunivers er forholdsvis spinkle hvad angår valide og likvide porteføljekandidater. Såfremt Regulær Invest opdager særligt gode sektormæssige perspektiver i specifikke industrier hvor der ikke eksisterer egnede porteføljekandidater foreligger der mulighed for at afsøge aktiemarkedet for ikke-nordiske porteføljekandidater.